400-0188-960

400-0188-960

在政策的导向下,2019年信托公司走出“舒适区”,开始向主动管理“要业绩”。同时力求加码创新业务,发力消费金融业务和家族信托,寻求新的利润增长点。

截至5月23日,共有66家信托公司披露了年报数据(雪松信托、国通信托2家尚未披露)。

根据中国信托业协会数据显示,截至2019年年末,信托公司管理资产规模为21.6万亿元,从数据上看,信托业40%以上的信托资产规模都集中于前十家公司,信托公司“强者恒强”的态势愈演愈烈。

整体来看,信托行业资产规模较2018年年末的22.7万亿元同比下降4.85%,降幅较去年同期下滑13.50%有明显的缩窄。主要原因在于信托公司寻求转型,加强主动管理能力,响应监管号召去通道、控地产,规模进一步压实。

资产规模排名

2019年行业业绩呈现趋稳回升,中信、中融、华能信托位居营收前三甲,平安、中信、华能贵诚位居净利前三甲。2019年,66家信托公司共实现合并营业收入1432.2亿元,同比增长14.8%;实现归母净利润 571.1亿元,同比微增0.35%。2019年合并营业收入和净利润下降的公司分别有23家和27家,与2018年相比,下降家数明显减少。

信托业务收入及排名

66家信托公司2019年共实现信托业务收入935.27亿元,同比增长6.23%,仍然是信托公司最主要的收入来源,行业盈利能力进一步加强。与2018年相比,信托资产盈利来源趋于多元,但同时也一定程度上受到资本市场行情的影响。未来,股权投资类业务和证券投资业务将是信托公司重要转型发展方向之一。

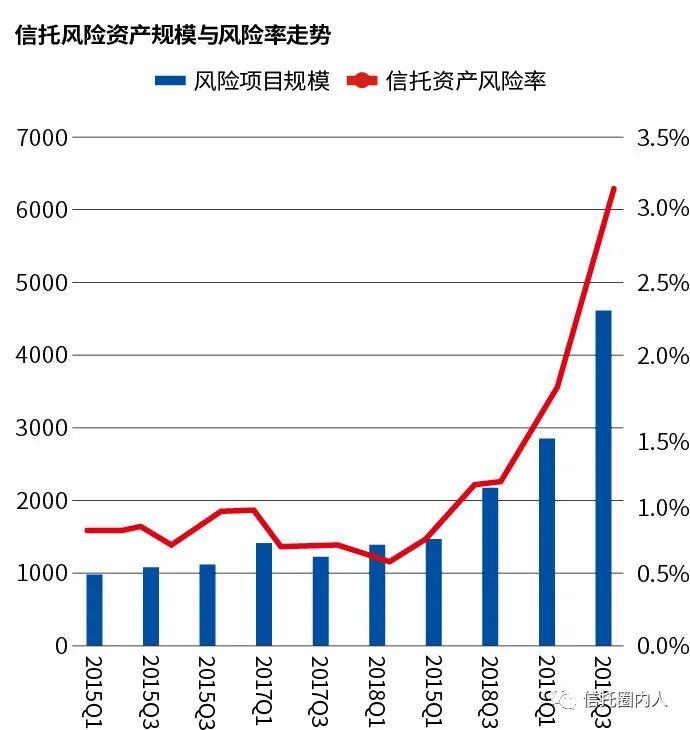

信托公司风险项目数量和规模持续上升

2019年,信托业风险项目和风险资产规模显著增加最主要的原因,是监管部门加大了风险排查的力度和频率,之前被隐匿的风险得到了更充分的暴露,并不意味着增量风险的加速上升。

从环比看,2019年4个季度,风险资产规模的环比增速分别为,27.39%、22.74%、32.72%和25.14%,环比增速在4季度有放缓趋势。随着风险的充分暴露,预计信托风险资产规模变化将将趋于平稳,行业整体风险也将逐步从发散进入收敛状态。

来源:信托圈内人

获取验证码

本网谨遵中国银行业监督管理委员会发布的《信托公司集合资金信托计划管理办法》之规定,只向特定投资者展示信托产品信息,不构成任何投资推介建议。

阁下如有意进行信托投资,请承诺符合《信托公司集合资金信托计划管理办法》之规定合格投资者的条件。

即具备相应风险识别能力和风险承担能力,投资于单只信托产品金额不低于100万元,且符合下列相关标准之一:

1.承诺符合金融类资产不低于300万元;(金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等)

2.承诺符合最近三年个人平均收入不低于50万元人民币;

一、本网致力于提供完整、准确的产品信息,信息内容绝大部份来自于本网的授权机构,本网尽谨慎注意和一致描述义务。尽管如此,本网不能保证信息的绝对正确,投资者据此交易、服务、投资的,请务必向交易主体核实相关信息,风险自负。

二、对于部分非上述来源的信息内容本网将特别注明类似“信息未证实,仅供参考”字样,请投资者务必注意甄别。

三、本网所提供的产品统计数据及其相关分析,投资者教育的内容来源于权威媒体机构,仅供投资者参考,不作为交易、服务、投资使用的依据,亦不代表本网的观点或主张。

四、凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。

五、引用本网的研究报告等须注明来源,同时,引用的报告仅能作为自身的学术参考用,不能用于商业目的,否则我们有权追究版权责任

仅做咨询业务,所有产品信息均来自正规信托公司